今年以來,國內興起了新經濟企業赴港上市的潮流,從港交所披露的數據來看,2018年上半年共200家企業提交了申報稿,計劃登陸港股,相比2017年同期,港股市場共121家企業提交申報稿,同比增長65.29%。

一個很重要的原因,是今年香港市場進行了近二十年來最大的一次上市改革,2018年4月30日,香港發布了修訂后的主板上市規則,變革后的香港上市規則主要有以下幾點:

1、放寬生物科技公司的上市條件;

2、接納同股不同權;

3、放寬作為第二上市渠道的限制。

從小米、獵聘到51信用卡,眾多國內知名互聯網科技公司扎堆在港股上市,毋庸置疑,2018年內將有更多內地企業赴港上市。

既然赴港上市已是大勢所趨,本文將從香港上市條件、方式和流程3個角度梳理香港上市的規則。

一、內地企業到香港上市的條件

1主板上市的要求

【主場的目的】

目的眾多,包括為較大型、基礎較佳以及具有盈利紀錄的公司籌集資金。

【主線業務】

并無有關具體規定,但實際上,主線業務的盈利必須符合最低盈利的要求。

【業務紀錄及盈利要求】

上市前三年合計溢利5000萬港元(最近一年須達2000萬港元,再之前兩年合計)。

【業務目標聲明】

并無有關規定,但申請人須列出一項有關未來計劃及展望的概括說明。

【最低市值】

香港上市時市值須達1億港元。

【最低公眾持股量】

25%(如發行人市場超過40億港元,則最低可降低為10%)。

【管理層、公司擁有權】

三年業務紀錄期須在基本相同的管理層及擁有權下營運。

【主要股東的售股限制】

受到限制。

【信息披露】

一年兩度的財務報告。

【包銷安排】

公開發售以供認購必須全面包銷。

【股東人數】

于上市時最少須有100名股東,而每1百萬港元的發行額須由不少于三名股東持有。

2創業板上市要求

【主場的目的】

目的眾多,包括為較大型、基礎較佳以及具有盈利紀錄的公司籌集資金。

【主線業務】

必須從事單一業務,但允許有圍繞該單一業務的周邊業務活動。

【業務紀錄及盈利要求】

不設最低溢利要求。但公司須有24個月從事“活躍業務紀錄”(如營業額、總資產或上市時市值超過5億港元,發行人可以申請將“活躍業務紀錄”減至12個月)。

【業務目標聲明】

須申請人的整體業務目標,并解釋公司如何計劃于上市那一個財政年度的余下時間及其后兩個財政年度內達致該等目標。

【最低市值】

無具體規定,但實際上在香港上市時不能少于4,600萬港元。

【最低公眾持股量】

3,000萬港元或已發行股本的25%(如市值超過40億港元,最低公眾持股量可減至20%)。

【管理層、公司擁有權】

在“活躍業務紀錄”期間,須在基本相同的管理層及擁有權下營運。

【主要股東的售股限制】

受到限制。

【信息披露】

一按季披露,中期報和年報中必須列示實際經營業績與經營目標的比較。

【包銷安排】

無硬性包銷規定,但如發行人要籌集新資金,新股只可以在招股章程所列的最低認購額達到時方可上市。

二、內地企業在香港上市的方式

內地中資企業(包括國有企業及民營企業)若選擇在香港上市,可以以H股或紅籌股的模式進行上市,或者是買殼上市。

1發行H股上市

中國注冊的企業,可通過資產重組,經所屬主管部門、國有資產管理部門(只適用于國有企業)及中國證監會審批,組建在中國注冊的股份有限公司,申請發行H股在香港上市。

優點:

1.企業對國內公司法和申報制度比較熟悉;

2.中國證監會對H股上市,政策上較為支持,所需的時間較短,手續較直接。

缺點:

未來公司股份轉讓或其他企業行為方面,受國內法規的牽制較多。不過,隨著近年多家H股公司上市,香港市場對H股的接受能力已大為提高。

2發行紅籌股上市

紅籌上市公司指在海外注冊成立的控股公司(包括香港、百慕達或開曼群島),作為上市個體,申請發行紅籌股上市。

優點:

1.紅籌公司在海外注冊,控股股東的股權在上市后6個月已可流通;

2.上市后的融資如配股、供股等股票市場運作 靈活性最高。

缺點:

1.將企業的權益重組注入海外擬上市公司涉及的監管較多

2.根據外資并購規定,公司現在經批準完成紅籌架構的難度很大。

3買殼上市

買殼上市是指向一家擬上市公司收購上市公司的控股權,然后將資產注入,達到“反向收購、借殼上市”的目的。

優點:

1.可縮短上市的時間成本,減少交易成本。

2.在一定程度上可以增強企業的隱蔽性。

3.控制上市定價與價值。

4.允許在較后時間進行籌資,定價較為明確。

缺點:成本較高。

三、香港上市流程

第一階段

委任創業板上市保薦人; 委任中介機構,包括會計師、律師、資產評估師、股票過戶處; 確定大股東對上市的要求; 落實初步銷售計劃。

第二階段

決定上市時間; 審慎調查、查證工作; 評估業務、組織架構; 公司重組上市架構; 復審過去二/三年的會計記錄; 保薦人草擬售股章程; 中國律師草擬中國證監會申請(H股); 預備其他有關文件(H股); 向中國證監會遞交上市申請(H股)。

第三階段

遞交香港上市文件與聯交所審批; 預備推廣資料; 邀請包銷商; 確定發行價;包銷團分析員簡介; 包銷團分析員編寫公司研究報告; 包銷團分析員研究報告定稿。

第四階段

中國證監會批復(H股); 交易所批準上市申請; 副包銷安排; 需求分析; 路演; 公開招股。

招股后安排數量、定價及上市后銷售:

股票定價; 分配股票給投資者; 銷售完成及交收集資金額到位; 公司股票開始在二級市場買賣。

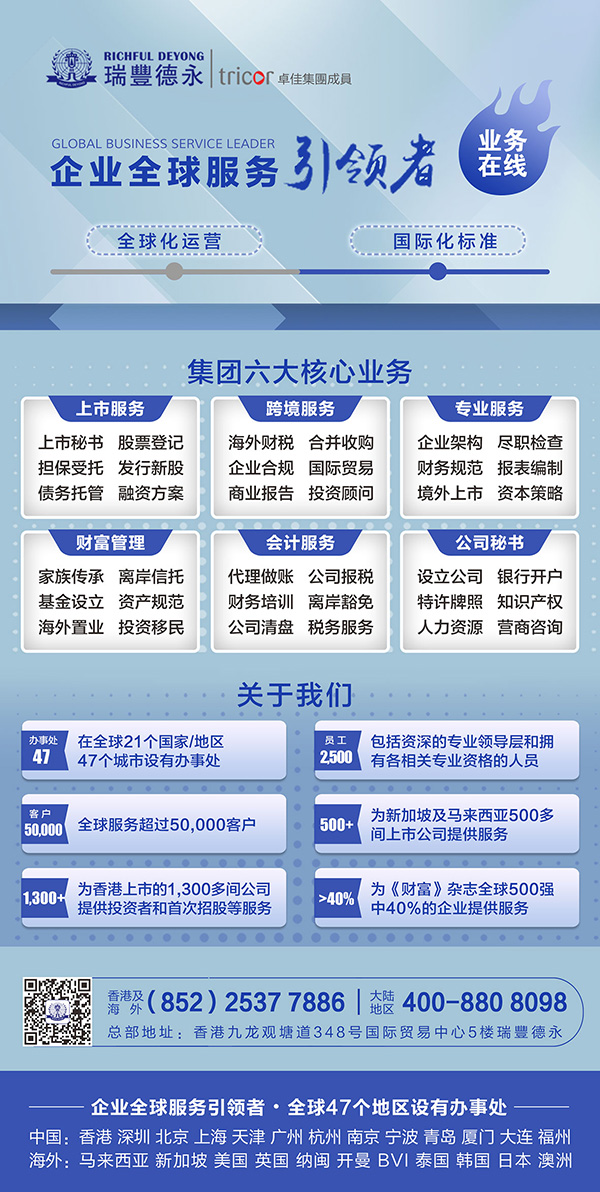

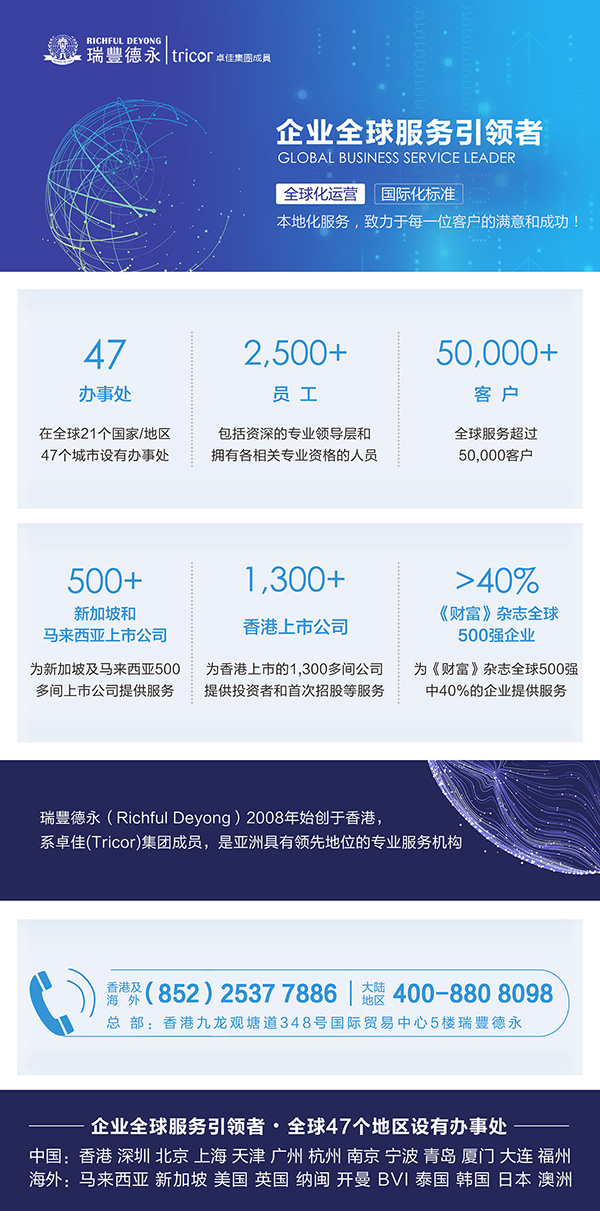

瑞豐德永(Richful Deyong)2008年始創于香港,系卓佳(Tricor)集團成員,是亞洲具有領先地位的專業服務機構,在全球21個國家/地區47個城市設有辦事處,擁有2500多名員工,服務超過30000客戶,1300間香港聯交所上市公司,500間新加坡和馬來西亞上市公司,名列財富雜志500強企業超40%及眾多跨國知名公司。

服務涵蓋:上市公司秘書、新股上市及股票登記、債務托管及受信,財富管理,海外信托和基金會設立,香港及離岸公司注冊,特許牌照申請,企業架構,財稅咨詢,會計安排,人力資源、薪酬管理,綜合性商務、企業及投資者服務等領域。

擁有豐富知識的精英團隊,為客戶提供全球化業務發展的專業指導和技術支持。

瑞豐德永是“為客戶創造更高價值,為行業樹立品牌典范”核心價值觀的踐行者,秉持“全球化運營,國際化標準,致力于每一位客戶的滿意和成功”的服務宗旨,務實為中國企業國際化發展拓展價值版圖。

瑞豐德永是您值得信賴的合作伙伴!